Une plateforme logistique avec des quais de chargement

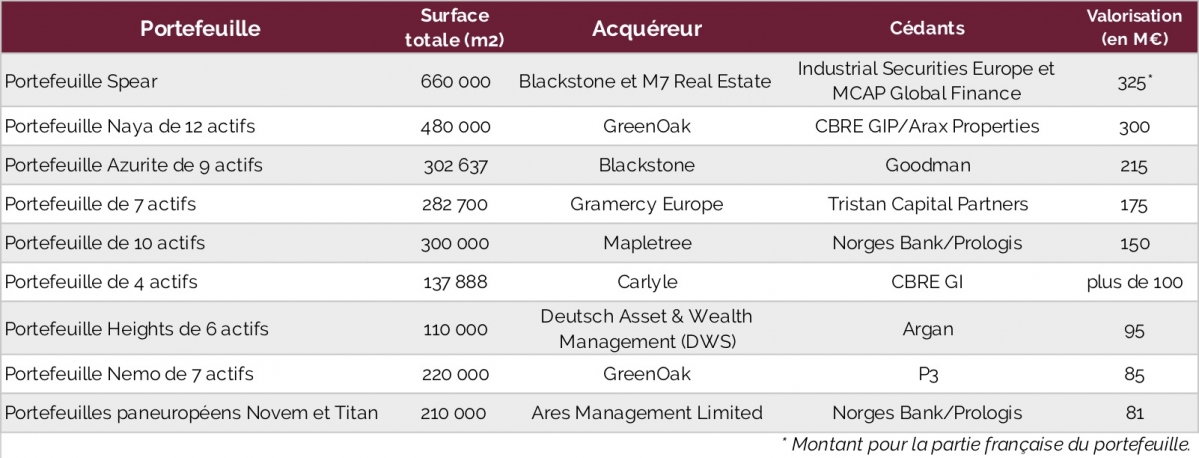

C’est la grande tendance de l’année sur le marché ultra dynamique de la logistique en France : les acquisitions de grands portefeuilles, qui s'enchaînent à un rythme rarement observé. Depuis le début de l’année, pas moins de neuf grands dossiers ont été finalisés, tous par des fonds étrangers d’envergure pan-européenne, comme CFNEWS IMMO le compile dans son tableau ci-dessous. L'une des dernières finalisations est l’acquisition, par Blackstone, du portefeuille pan-européen Azurite (24 actifs en Europe), comptant 9 entrepôts en France (302 637 m2) valorisés 215 M€ et cédés par Goodman. Malgré sa taille, ce n'est pas la plus importante transaction de l'année. Le plus grand deal à date sur ce marché est celui signé par un autre américain : GreenOak sur le portefeuille Naya, réunissant 12 entrepôts core+ (environ 480 000 m2), acquis à la rentrée auprès d’une JV formée par CBRE GIP/Arax Properties pour 300 M€. GreenOak, c’est aussi celui qui s’est distingué dans une autre transaction d’envergure, récemment bouclée : le portefeuille Nemo, regroupant 7 actifs au profil core+/value-added totalisant 220 000 mètres carrés, cédés par P3 pour 85 M€ et un taux de 7%.

Les Américains sont là

Franck Poizat - BNP Paribas Real Estate

Les Allemands aussi

« Les investisseurs étrangers se sont distingués dans l’acquisition des grands portefeuilles, des fonds américains sur des profils core+, mais aussi des fonds anglais et allemands, ces derniers ciblant surtout les actifs core », constate Franck Poizat, directeur Investissement Logistique & Activité France de BNP Paribas Real Estate Transaction France. Parmi ces fonds allemands : Deutsch Asset & Wealth Management (DWS), avec la signature du portefeuille Heights et ses 6 actifs core (110 000 mètres carrés) cédés par Argan pour 95 M€ à un taux de 5,75%. En parallèle, DWS a également signé une vente en état futur d'achèvement en Centre-Val de Loire avec Concerto, sur son projet d'entrepôt, qui représente un investissement global de 150 M€.

Un premier fonds asiatique en direct

L'un des entrepôts du portefeuille logistique Naya

Un taux prime de 4,5%

In fine, à combien peut-on s'attendre en volume investi d'ici la fin de l'année sur le marché de la logistique hexagonale ? Sur les neuf premiers mois de l'année, le montant atteint déjà 1,6 Md€, « en hausse de 37% par rapport à l’an passé et ce volume devrait encore progresser avant fin décembre, avec la cession de portefeuilles de plus de 100 M€, annonce Franck Poizat. Au final, l’année pourrait bien se terminer sur un volume proche des 2,5 Md€ (hors locaux d’activités), sachant que 2,1 Md€ avaient été investis en 2017. La compétition est telle que le taux prime, actuellement de 4,75 %, approche les 4,5% sur certains actifs. Sur l’Arc Atlantique à Bordeaux, on constate ainsi un taux de rendement désormais plus faible sur le marché de la logistique que sur celui des bureaux. Mais cela n’a rien d’étonnant étant donné le bassin de consommation important que représente ce territoire, sa démographie dynamique et la pérennité des grands locataires, dans un contexte d’explosion du e-commerce. » A plus d'un titre, l'année 2018 devrait rester dans les mémoires des acteurs de la logistique qui ont tous en tête une donnée inédite : le volume investi sur leur marché égale désormais celui du commerce, qui cumule 2,2 Md€ au 3e trimestre. Un montant qui repose essentiellement sur les 600 M€ de l'Apple Store des Champs...